Lorsque la liasse fiscale de l’année écoulée est établie par nos soins. Nous vous proposons un document d’aide au remplissage de votre déclaration 2042 C PRO afin de remplir correctement votre déclaration d’impôt sur le revenu.

Avec le temps, votre déclaration d’impôt sur le revenu ira directement rechercher les informations déclarées dans la liasse fiscale. Mais pour le moment, vous devez la remplir vous-même. Nous vous expliquons ci-dessous le fonctionnement vous permettant de comprendre les informations que nous vous fournissons annuellement lors de l’établissement de la déclaration d’impôt sur le revenu.

L’ensemble de cet article concerne uniquement la réalisation d’une activité sous le régime réel. C’est-à-dire que vous établissez une liasse fiscale chaque année pour effectuer votre déclaration de votre activité LMNP / LMP / Indivision.

Déclaration en LMNP

Lorsque vous effectuez votre activité sous le statut LMNP votre résultat de l’année devra être déclaré dans la catégorie des Revenus des locations meublées non professionnelles. Peu importe votre cas de figure, vous devrez renseigner la durée d’exercice en mois sur l’année écoulée :

- Case 5CD : déclarant 1

- Case 5DD : déclarant 2

- Case 5FD : personne à charge

Ensuite, vous devez faire la distinction si vous êtes adhérent d’un OGA ou si vous ne l’êtes pas.

Vous êtes adhérent à un CGA

Dans ce cas de figure, si vous avez un bénéfice à déclarer ou si votre résultat est nul, voici les cases à remplir :

- Case 5NA : déclarant 1

- Case 5OA : déclarant 2

- Case 5PA : personne à charge

Si vous devez déclarer un déficit sur l’année écoulée, voici les cases à remplir :

- Case 5NY : déclarant 1

- Case 5OY : déclarant 2

- Case 5PY : personne à charge

Vous n’êtes pas adhérent à un CGA

Dans ce cas de figure, si vous avez un bénéfice à déclarer ou si vous votre résultat est nul, voici les cases à remplir :

- Case 5NK : déclarant 1

- Case 5OK : déclarant 2

- Case 5PK : personne à charge

Si vous devez déclarer un déficit sur l’année écoulée, voici les cases à remplir :

- Case 5NZ : déclarant 1

- Case 5OZ : déclarant 2

- Case 5PZ : personne à charge

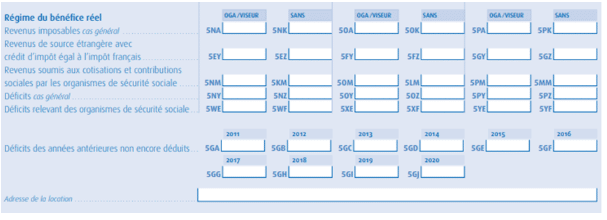

Vous trouverez ci-dessous les champs à remplir (extrait de la déclaration 2042 C PRO) pour les LMNP au régime réel :

N’oubliez pas également de remplir l’adresse de location du bien et de vérifier le report des déficits des années antérieures non encore déduits sur les déclarations précédentes.

Enfin, si vous cessez votre activité au cours de l’année écoulée, veuillez cocher la case :

- Case 5EC : déclarant 1

- Case 5CI : déclarant 2

- Case CM : personne à charge

Déclaration en LMP

Lorsque vous effectuez votre activité sous le statut LMP votre résultat de l’année devra être déclaré dans la catégorie des Revenus Industriels et commerciaux professionnels. Peu importe votre cas de figure, vous devrez renseigner la durée d’exercice en mois sur l’année écoulée :

- Case 5DB : déclarant 1

- Case 5EB : déclarant 2

- Case 5FB : personne à charge

Ensuite, vous devez faire la distinction si vous êtes adhérent d’un OGA ou si vous ne l’êtes pas.

Vous êtes adhérent à un CGA

Dans ce cas de figure, si vous avez un bénéfice à déclarer ou si votre résultat est nul, voici les cases à remplir :

- Case 5KC : déclarant 1

- Case 5LC : déclarant 2

- Case 5MC : personne à charge

Si vous devez déclarer un déficit sur l’année écoulée, voici les cases à remplir :

- Case 5KF : déclarant 1

- Case 5LF : déclarant 2

- Case 5MF : personne à charge

Vous n’êtes pas adhérent à un CGA

Dans ce cas de figure, si vous avez un bénéfice à déclarer ou si votre résultat est nul, voici les cases à remplir :

- Case 5KI : déclarant 1

- Case 5LI : déclarant 2

- Case 5MI : personne à charge

Si vous devez déclarer un déficit sur l’année écoulée, voici les cases à remplir :

- Case 5KL : déclarant 1

- Case 5LL : déclarant 2

- Case 5ML : personne à charge

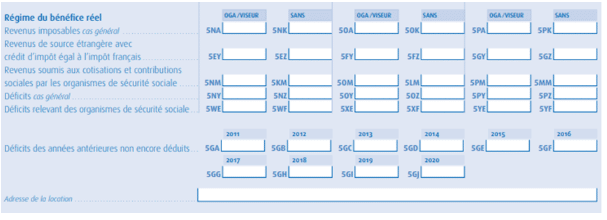

Vous retrouverez ci-dessous les champs à remplir extrait de la déclaration 2042 C PRO pour les LMP au régime réel :

Enfin, si vous cessez votre activité au cours de l’année écoulée, veuillez cocher la case :

- Case 5BF : déclarant 1

- Case 5BI : déclarant 2

- Case 5BH : personne à charge

Déclaration des cotisations sociales

Dans le cadre de votre activité professionnelle LMP, vous êtes soumis à l’URSSAF en fonction de votre résultat déclaré annuellement. Vous devrez dans ce cas de figure déclarer également la base de calcul permettant à l’URSSAF de calculer les cotisations sociales.

Si vous déclarez un résultat positif vous devrez déclarer dans la case DSCA le résultat de l’exercice. Si vous faites un déficit ou un résultat nul, vous devrez déclarer dans cette case 0 €.

N’oubliez pas de cocher également la case DSAE permettant à l’administration fiscale de faire remonter les informations auprès de l’URSSAF.

Déclaration en indivision

Que vous soyez en indivision LMNP ou LMP, vous devrez déclarer les mêmes cases présentées dans les deux points précédents mais uniquement en fonction de votre prorata de détention de l’indivision.

Réduction d’impôt

Si vous êtes adhérent d’un OGA, vous bénéficiez d’un avantage supplémentaire. En effet, malgré la suppression en 2023 de la majoration de votre résultat fiscal si vous n’êtes pas adhérent à un OGA, vous pourrez bénéficier d’une réduction d’impôt supplémentaire.

Si vous êtes adhérent d’un OGA, vous pourrez déclarer en case 7FF vos frais de comptabilité et d’adhésion OGA dans la limite de 915 €. Par conséquent, vous pourrez déduire les frais de declaration-lmnp.fr et les frais d’OGA dans votre résultat fiscal de votre LMNP ou LMP. De plus, vous pourrez déduire les frais également en case 7FF.

L’administration fiscale prendra 2/3 du montant déclaré en case 7FF en réduction d’impôt.

Pour toutes questions sur les OGA, vous pouvez consulter notre article L’adhésion à un OGA.

En plus de l’ensemble des informations et montants déclarés, le portail impot.gouv.fr vous demandera de remplir les informations suivantes :

- Nom et Prénom de l’exploitant

- SIRET de l’activité

- Adresse d’exploitation

Nous vous conseillons de reprendre notre « aide à la déclaration » fourni en même temps que votre liasse fiscale dans votre espace personnel de declaration-lmnp.fr. Ce document vous permettra d’éviter les erreurs et de vous faciliter la vie lors de votre déclaration d’impôt.

N’hésitez pas à nous contacter également pour vous faire accompagner par un expert-comptable dans votre déclaration d’impôt sur le revenu. En effet, nos experts peuvent vous délester de cette charge administrative en préparant votre déclaration et en la déclarant en votre nom en tant que mandataire.

Laisser un commentaire